本文首发于微信公众号:财道211

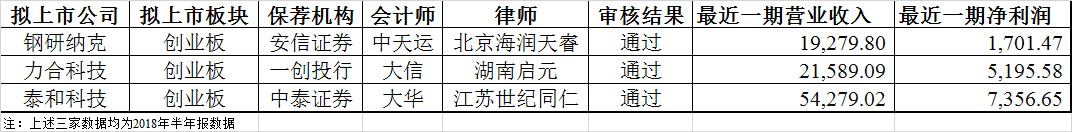

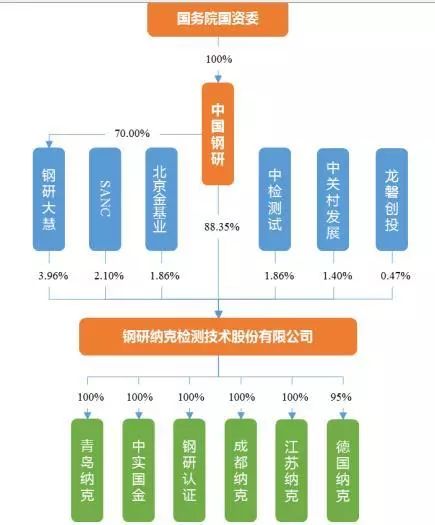

中国证券监督管理委员会第十八届发行审核委员会2019年第131次发审委会议于2019年9月19日召开,上会的公司共有三家拟登陆创业板的公司,分别是钢研纳克检测技术股份有限公司、力合科技(湖南)股份有限公司、山东泰和水处理科技股份有限公司。其中,各家审核结果如下:

No.1 钢研纳克检测技术股份有限公司

公司成立于2001年3月21日,注册资本为18,615.00万元,于2017年12月7日整体变更设立为股份有限公司。

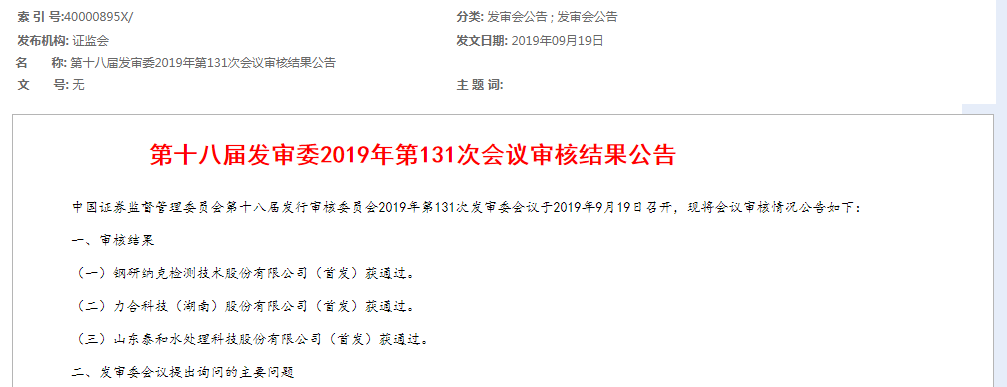

公司控股股东为中国钢研。中国钢研是国务院国资委直接管辖的中央企业。国务院国资委持有中国钢研100%的股份,因此公司实际控制人为国务院国资委。

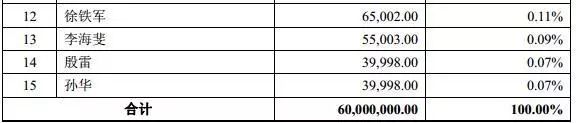

公司主要股东及股权结构如下:

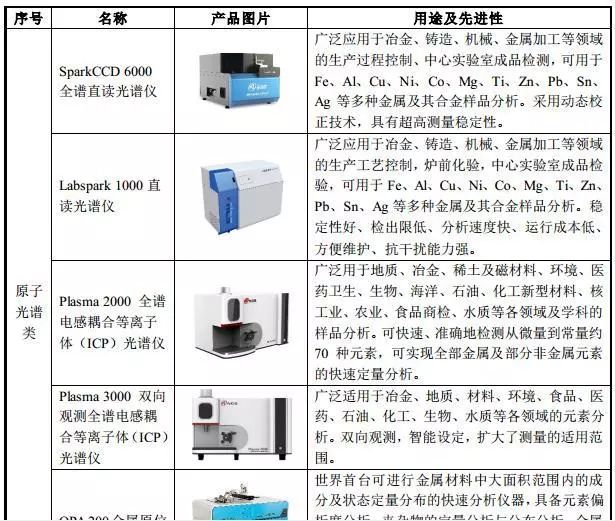

公司专业从事金属材料检测技术的研究、开发和应用。目前提供的主要服务或产品包括第三方检测服务、检测分析仪器、标准物质/标准样品、能力验证服务、腐蚀防护工程与产品,以及其他检测延伸服务。公司服务和产品主要应用于钢铁、冶金、有色、机械、航空航天、高铁、核电、汽车、新材料、环境、食品、石化等领域。

公司具体产品如下:

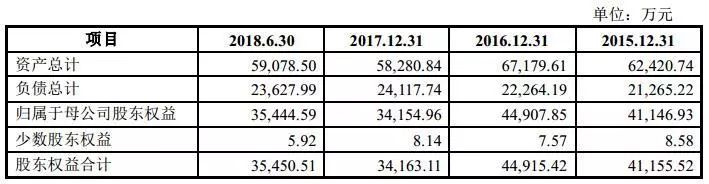

报告期内,公司财务数据如下:

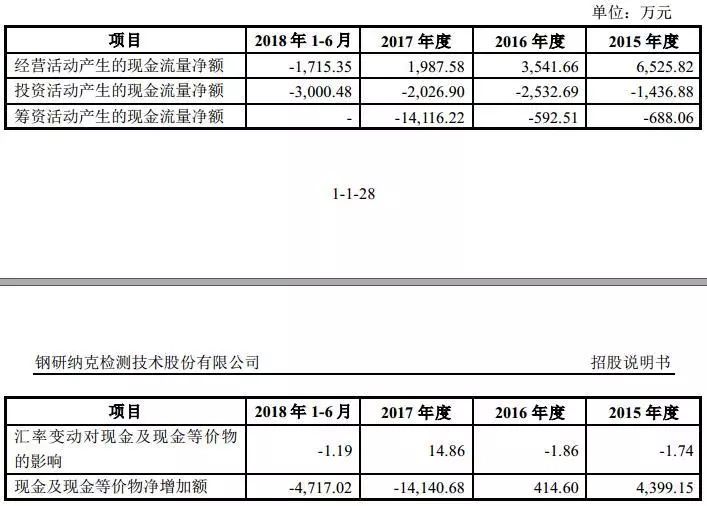

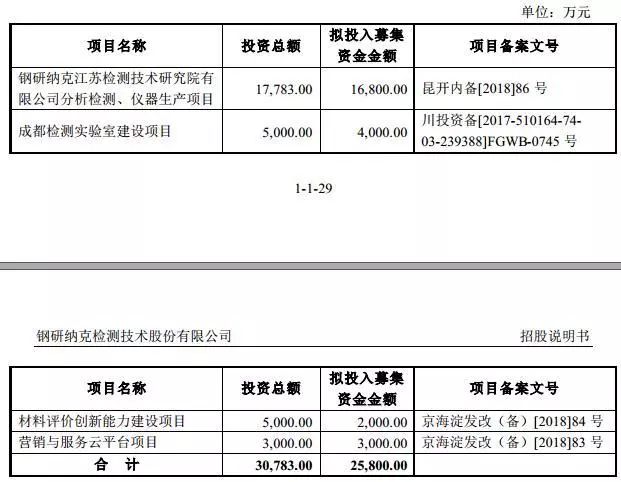

本次发行募集资金主要用于如下项目:

本次发审会,发审委的关注问题如下:

1、报告期内,发行人大部分生产经营场所系租赁控股股东中国钢研及其下属企业的物业;同时,中国钢研下属企业较多,与发行人业务有一定关联,且报告期内存在经常性关联交易。请发行人代表说明:(1)是否属于生产型企业,在经营性资产方面是否对控股股东及关联方构成重大依赖,发行人资产的完整性和独立性,控股股东未将租赁物业投入发行人的原因及合理性;(2)与中国钢研及其下属企业之间关联交易的必要性、合理性及价格的公允性;报告期内对关联方与非关联方销售毛利率的差异原因及合理性;(3)中国钢研及其下属企业与发行人是否存在相同或相似业务,是否存在竞争关系或利益冲突情形;(4)发行人与中国钢研及其下属企业在资产、技术、人员、财务、业务等方面是否完全独立,是否存在中国钢研及其下属企业为发行人分担成本、费用的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、报告期内,发行人营业收入呈现增长趋势,但净利润存在一定波动。请发行人代表:(1)说明营业收入持续增长的原因及合理性,与同行业可比公司情况是否一致;(2)说明2017年营业收入与净利润变动趋势不一致、2019年上半年净利润增幅显著大于营业收入增幅的原因及合理性;(3)结合现有产品、服务的市场供求关系和竞争格局、发行人的行业地位及竞争优劣势、目前的在手订单等情况,说明发行人未来业绩增长的可持续性。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、2018年4月,发行人与48名原仪器销售部门员工解除劳动合同关系,与其合资设立销售服务平台公司成都北仪、济南北研。请发行人代表说明:(1)与两家销售服务平台公司之间的合作模式,发行人与原销售人员之间权利和义务的具体变化;(2)新合作模式对发行人市场开拓、客户维护、货款回收、销售渠道控制,以及经营业绩、财务状况的具体影响及潜在风险;原销售人员薪酬回报的变化情况,双方设立销售服务平台公司的商业合理性;(3)两家销售服务平台公司报告期内的经营情况、主要财务数据及其合理性,其提供销售服务的具体内容、定价依据及其公允性;2018年发行人支付的销售服务费占当年相关收入的比例降低的原因及合理性,是否存在通过销售平台公司为发行人分担成本、费用的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、报告期内,发行人存货账面余额较大且持续增长,各期末库龄1年以上存货占比较高。请发行人代表:(1)结合经营模式、生产、安装、调试周期等因素,说明存货余额、库龄及结构的合理性;(2)说明库龄1年以上存货的形成原因,客户长期未验收或未要求安装的原因及合理性,是否存在订单执行争议或亏损合同;(3)说明各类存货可变现净值的确认方法及金额,各期末存货跌价计提是否充分、合理。请保荐代表人说明核查依据、过程并发表明确核查意见。

5、发行人检测分析仪器销售业务采用分阶段收款的结算模式,产品质保期较长。同时,应收账款中5年以上账龄账款金额较大。请发行人代表说明:(1)根据历史经验数据,对质保金回收风险的评估过程和结果,应收质保金的坏账准备计提是否充分、合理,是否充分考虑历史回收率及回收期间;(2)5年以上应收账款的实际回款情况,发行人对长账龄客户的管理及内控措施是否有效;(3)发行人坏账准备计提政策是否谨慎、合理,与同行业上市公司存在差异的原因及合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、力合科技(湖南)股份有限公司

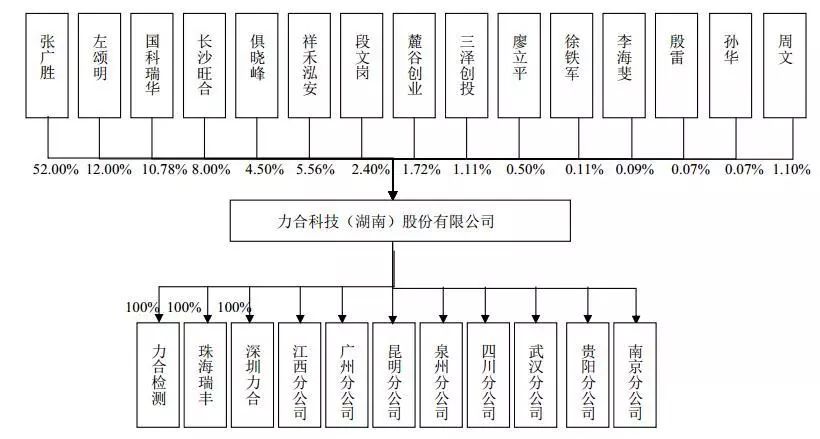

公司成立于1997年5月29日,注册资本6,000万元,于2011年9月29日整体变更为股份有限公司。 公司控股股东、实际控制人为张广胜。本次发行前,张广胜持有公司股份3,120万股,占发行前公司总股本的52.00%。

公司股权结构如下:

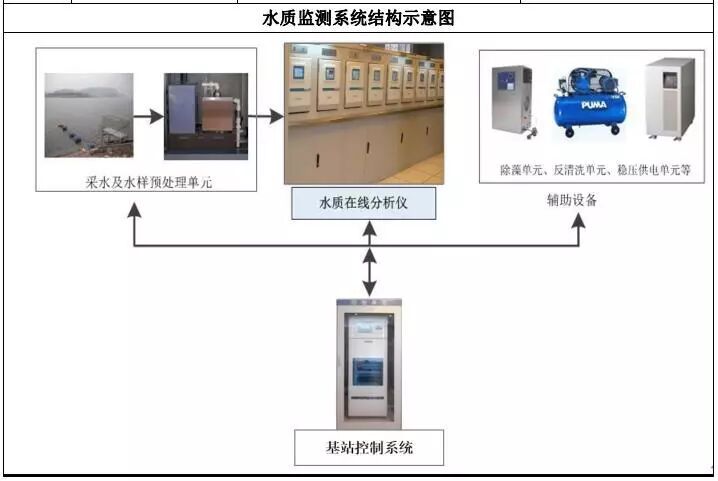

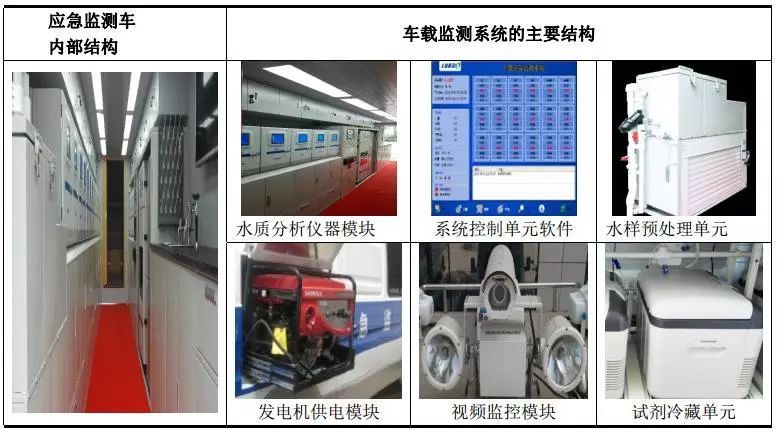

公司主营业务为环境监测系统研发、生产和销售及运营服务,公司主营产品包括水质监测系统、空气/烟气监测系统和环境监测信息管理系统,并为客户提供环境监测系统的运营服务,目前以水质监测系统及运营服务为主。

公司主要产品如下所示:

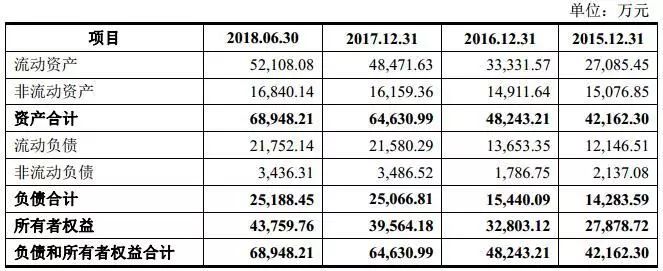

报告期内,公司财务数据如下:

公司本次发行募集资金用途如下:

值得注意的是,公司已经是第三次申报IPO材料,前两次申报时间分别为2015年4月20日和2016年10月27日,此次为2018年6月21日报送的材料。

本次发审会,发审委的关注问题如下:

1、发行人曾因涉嫌商业贿赂被检察机关立案事项的信息披露和相关内控存在缺陷被否决。请发行人代表说明:(1)报告期内对需要招投标的客户是否均履行了必要的招投标程序,销售过程中是否存在贿赂情形,是否存在被处罚的情形,是否存在重大违法违规行为;(2)报告期差旅费、业务招待费等相关费用的合理性,是否存在以虚假或无关发票套取现金、进行商业贿赂的情形,相关内控制度是否健全有效;(3)报告期销售费用率逐年降低、与同行业可比公司平均水平变化趋势不一致的原因及和合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、发行人对于需要安装调试的设备销售,于安装调试确认合格后确认收入。请发行人代表说明:(1)对于报告期内需要安装调试的监测设备合同,收入确认时点的关键判断和准则依据,与此相关的内控是否健全有效;(2)发行人产品及服务在安装调试环节和环保部门验收环节需承担的责任,与其他方产品和服务的责任是否相互独立,是否影响收入确认时点;(3)合同约定付款进度与实际回款进度之间存在差异的原因及合理性,环保验收后付款比例增加的主要原因及合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、发行人2018年营业收入大幅增长,主要原因为取得“国家地表水自动监测系统建设及运行维护项目”及相关供货合同。请发行人代表说明:(1)“国家地表水自动监测系统建设及运行维护项目”公开招标的具体情况,发行人与其他竞标单位相比主要优势,在技术比测中取得良好成绩的主要原因;(2)厦门隆力德、上海科泽智慧、长江水利委员会长江科学院与发行人盈利模式的差异,是否具备监测设备生产能力,与发行人的合作背景,发行人销售给上述三家单位的设备价格与直接销售给客户的设备价格及毛利率的差异情况,相关定价是否公允,是否存在其他利益安排;(3)发行人自身中标3个包件以及发行人向上述三家中标单位供应仪器设备收入确认时点,计量金额、预计负债计提及依据,是否符合企业会计准则的相关规定;(4)上述项目实施完毕后是否对发行人的持续盈利能力产生重大不利影响,未来业绩是否存在大幅下滑风险。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、报告期发行人产品毛利率波动较大,且运营服务毛利率低于行业可比公司。请发行人代表说明:(1)发行人各类产品毛利率与同行业可比公司差异的原因及合理性;(2)2018年及2019年上半年地表水在线监测系统销售单价变动趋势相反,毛利率均呈上升趋势且2018年升幅高于2019年上半年的合理性;(3)运营服务毛利率低于可比公司平均水平的原因及合理性;(4)水质在线监测系统中现场集成成本的主要构成、金额和确认依据,以及对发行人销售毛利率的具体影响。请保荐代表人说明核查依据、过程并发表明确核查意见。

5、报告期各期末,发行人发出商品金额大幅增长,且发货至安装调试完毕周期逐年上升,同时应收账款余额较大,占营业收入比例较高。请发行人代表说明:(1)报告期各期末发出商品结转成本的情况,是否存在因合同变更等原因长时间未结转并导致存货跌价的情形;(2)2018年较以前年度项目自发货到收入确认周期差异较大的原因及合理性,是否存在利用验收时间调节各期业绩的情形;(3)报告期各期末发行人与同行业可比公司计提坏账准备的政策以及结算政策、信用政策是否存在较大差异;(4)报告期各期末逾期应收账款变动原因,最近一期应收账款预期信用损失率确认的主要依据与过程,坏账准备计提是否充分。请保荐代表人说明核查依据、过程并发表明确核查意见。

No.3 山东泰和水处理科技股份有限公司

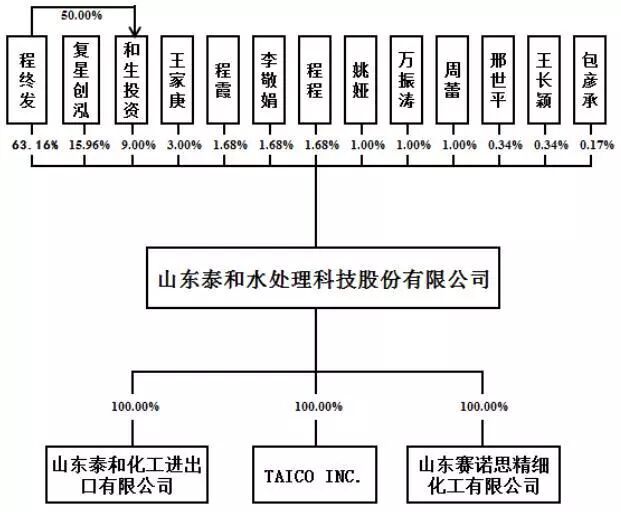

公司成立于2006年3月14日,注册资本9,000万元,于2015年6月25日设立为股份有限公司。 程终发先生现直接持有公司63.16%的股份,并通过和生投资间接控制公司9.00%的股份,为公司控股股东、实际控制人。

公司前十大股东及股权结构如下:

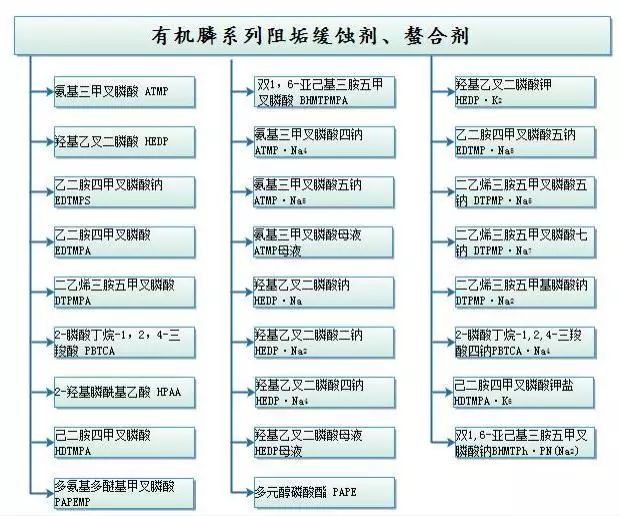

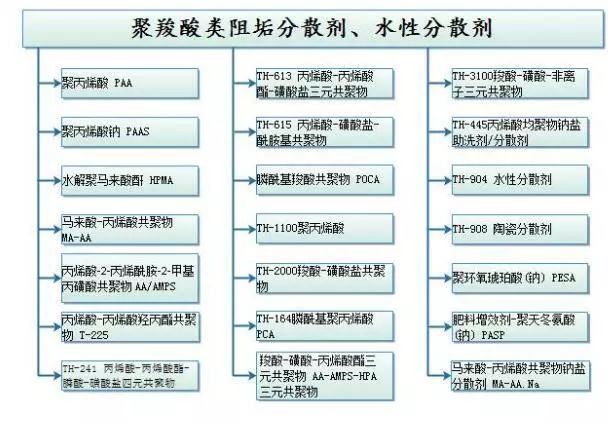

公司是一家集研发、生产和销售为一体的规模化水处理药剂专业生产商,公司主要产品如下:

报告期内,公司主要财务数据如下:

公司本次募集资金扣除发行费用后,主要用于如下用途:

与力合科技类似,泰和科技也是曾经在2015年和2017年两次申报IPO并撤回的企业,2018年,公司再次申报了IPO材料。

本次发审会,发审委的关注问题如下:

1、盐酸是发行人生产HEDP的副产品,补贴销售为盐酸销售的主要形式,且补贴费用报告期波动较大。请发行人代表说明:(1)发行人向第三方销售盐酸的处理方式是否与同类企业基本一致,是否审核第三方的处理资质和能力,如后期第三方发生安全环保事故,相关损失、责任等是否需要发行人承担;(2)发行人盐酸的最大储存能力,如报告期HEDP联产品乙酰氯全部水解生成氯化氢,是否存在无法储存从而影响发行人HEDP正常生产的风险;(3)报告期盐酸产量与生产HEDP所投入的原材料三氯化磷、冰醋酸及联产产品乙酰氯产量的匹配关系,定额消耗与实际消耗是否存在较大差异及原因;(4)盐酸补贴销售中平均补贴标准的确定依据,是否与行业可比公司存在较大差异及合理性,报告期内处置费用大幅波动的原因及合理性,是否存在利用补贴费用调节业绩的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、发行人为化学品生产企业,环境保护和安全生产要求较高。请发行人代表说明:(1)是否取得了生产经营所必须的批文、许可、备案及认证,当前的生产项目和募投项目是否依法办理了安评、环评手续;(2)报告期内是否存在重大违法行为,是否发生过安全、环保事故或重大群体性的事件,相关内控制度是否健全完善并有效执行;(3)报告期安全生产费用计提和使用是否合法合规,是否能够满足公司安全生产需要;(4)报告期内环保设施实际运行情况,相关环保投入、环保设施及日常治污费用是否与生产经营所生产的污染相匹配,是否满足公司环保需要;(5)主要生产基地枣庄市市中区水处理剂产业园的化工园区认定进展及发行人化工重点监控点认定进展情况,是否对发行人业绩及本次募投项目造成不利影响。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、发行人专注于水处理剂的生产,主要产品均实现连续化生产。请发行人代表说明:(1)连续化生产的具体方式、涉及的技术要求及其实现障碍,未在同行业广泛采用的具体原因及其合理性;(2)连续化生产相对于间歇式涉及的新增成本、费用以及可能存在的特有风险,连续化生产降低产品单位成本的具体情况及其合理性;(3)发行人产能利用率长期低位运行的原因及其合理性,是否与同行业一致,是否为行业惯例;(4)影响产能利用率的因素是否持续存在,是否对当期及未来生产经营和业绩产生重大不利影响。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、报告期,发行人营业收入逐年增长,毛利率逐年上升,净利润增长幅度大于营业收入增幅。请发行人代表:(1)说明净利润增幅大于营业收入增幅的原因和合理性,可比上市公司趋势是否一致;(2)结合主要竞争对手、产品竞争优势、客户维护和开拓等因素,说明主营业务收入增长率持续下滑的原因及其合理性,相关影响因素是否消除,是否存在主营业务收入下滑的风险;(3)说明毛利率自2016年以来呈上升趋势的原因及合理性,HEDP、PBTCA、ATMP等主要产品毛利率持续大幅增长的具体原因及合理性;(4)说明报告期毛利率及变动趋势与同行业可比公司是否存在差异,差异的原因及其合理性;(5)结合内外销产品结构、销售单价的变化,以及同期市场价格情况,说明内外销毛利率变动的原因。请保荐代表人说明核查依据、过程并发表明确核查意见。 欢迎关注微信公众号:财道211

|