本文首发于微信公众号:财道211

第十八届发审委2019年第155次会议于2019年10月25日召开,本次会议审核的为一家拟登录创业板的公司深圳市易天自动化设备股份有限公司,易天股份的保荐机构华林证券,会计师为瑞华会计师事务所,律师广东信达律师事务所。公司2018年11月16日报送了第一版招股书,2019年4月19日预披露更新招股书,目前在会时间343天。经过审议,发审委同意了该家公司的发行股票申请。

公司成立于2007年2月14日,于2016年9月28日整体变更为股份有限公司,目前注册资本5,813.1683万元。

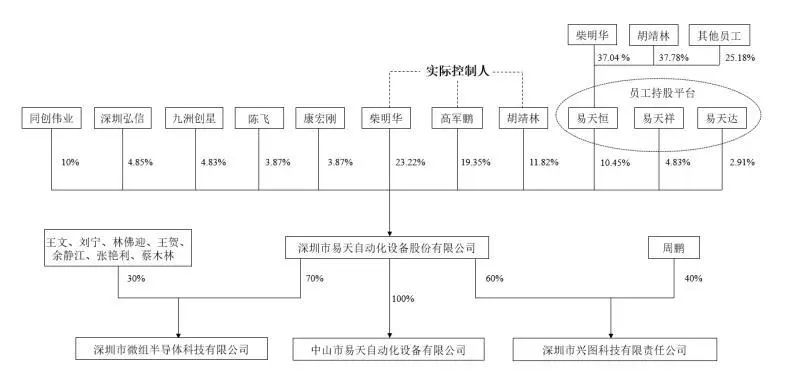

公司的控股股东、共同实际控制人为柴明华、高军鹏、胡靖林。本次发行前,柴明华直接持有公司1,350.00万股股份,占公司发行前股本总额的23.22%;高军鹏直接持有公司1,125.00万股股份,占公司发行前股本总额的19.35%;胡靖林直接持有公司687.00万股股份,占公司发行前股本总额的11.82%;同时,三人通过《一致行动协议》共同控制易天恒,易天恒持有公司607.50万股股份,占公司发行前股本总额的10.45%,上述四方合计持有公司64.84%股权。

柴明华、高军鹏、胡靖林于2007年2月共同创办公司,在公司任职期间,一直担任公司董事、高级管理人员等重要职务,对公司股东大会、董事会的重大决策和公司经营活动能够产生重大影响。三人于 2016年9月28日签署《一致行动协议》,约定在公司重大事项上求同存异,顾及大局和整体利益,在公司的相关决策机制上保持一致行动,协议有效期至易天股份上市后36个月。

1 股权结构

截至目前,公司股权结构及主要股东情况如下所示:

2 募集资金情况

公司本次拟发行不超过1,938万股,占发行后总股本的25%,公司股东不公开发售股份,本次发行募集资金主要用于如下项目:

3 主要产品情况

公司是一家国内优秀的电子专用设备供应商,基于精准对位、精准贴附技术,致力于为客户提供专业化、高性能的国产化电子专用设备。公司目前主要产品为平板显示器件生产设备,属于专用设备制造业,具体产品如下:

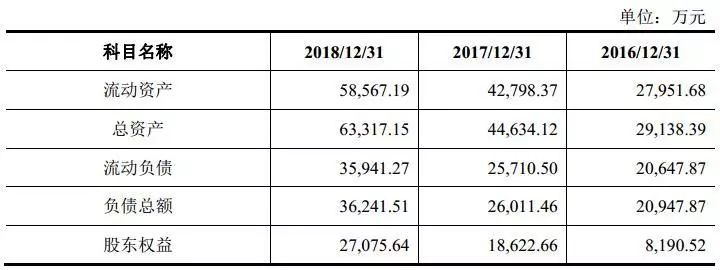

4 财务及业务状况等

报告期内,公司财务状况如下所示:

从上表财务数据可以看出,报告期内,公司营业收入逐年增长,2016-2018年营业收入分别为2.28亿元、2.94亿元和4.32亿元,对应实现净利润分别为2,108万元、4,741万元和7,672万元。

报告期内,公司主营业务收入的构成如下表所示:

由上表可知,公司偏光片贴附系列设备产品为公司主要收入来源。不过在经历了2016-2017年公司偏光片贴附系列这一主打产品高速增长42%之后;2018年,公司该产品收入增速明显放缓,较2017年仅增长4.44%。对于销售增速的放缓,公司在招股书内并未作解释说明。

报告期内,公司前五大客户情况如下所示:

由上表可知,公司主要客户包括深天马、京东方、联创电子和领益智造等,值得一提的是领益智造股份副董事长陈国狮曾投资发行人机构投资者股东深圳弘信,间接持有发行人0.47%的股权,在证监会反馈意见内,证监会要求发行人说明报告期内发行人与陈国狮、发行人上述客户交易的公允性;发行人对此作出如下说明:广东领益智造股份有限公司副董事长陈国狮曾通过其控股的赣州市科智为投资有限公司投资发行人机构投资者股东深圳弘信,间接持有深圳弘信9.73%的合伙份额,从而间接持有发行人0.47%的股权。深圳弘信自2017年3月成为发行人股东,赣州市科智为投资有限公司持有深圳弘信合伙份额的期间为2017年1月至2018年5月,截至本招股说明书签署之日,陈国狮未间接持有发行人股权。

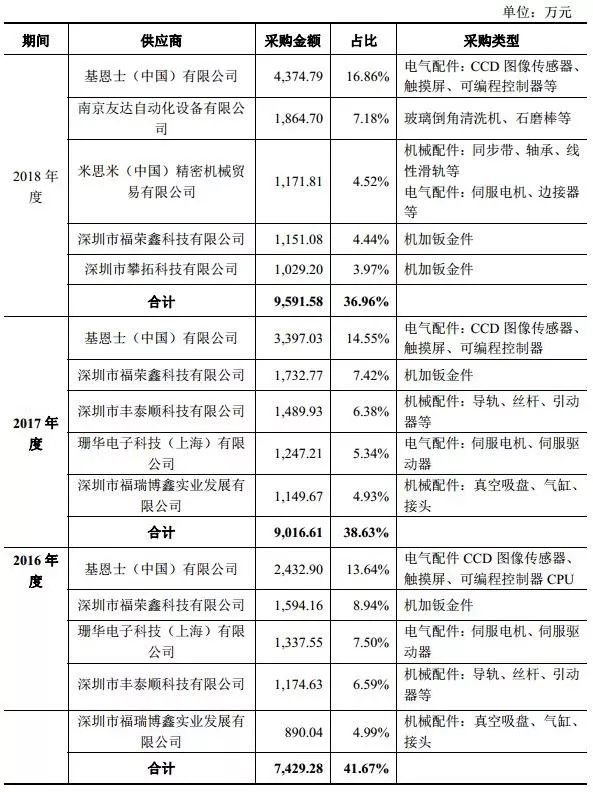

报告期内,公司采购的原材料主要包括机械配件、电气配件、机加钣金件,原材料市场供应充分,价格平稳。报告期内,公司采购原材料金额如下:

公司前五大供应商情况如下:

证监会的第一轮反馈意见内向易天股份提问的问题并不多,主要关注了股东非专利出资、出资资金来源的合法性、股权转让的纳税义务以及关联交易等问题。

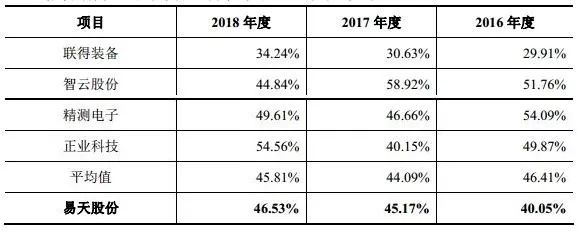

在毛利率方面,公司与同行业毛利率对比情况如下:

从上表可知,公司毛利率水平与同行业平均水平接近,不过同行业毛利率在2016-2017年有下滑趋势,公司同期的毛利率却是大幅上升逐渐接近行业平均水平的。对于该毛利率走势的差别,证监会并未对此提出专门问题,公司招股书内就毛利率与同行业公司的对比分析也仅仅提及差异原因为产品结构导致的。

本次发审委会议,发审委关注的主要问题如下: 1、发行人其他业务收入均为设备租赁业务,2018年度其他业务利润大幅度增长。请发行人代表说明:(1)租赁业务毛利率高于销售设备毛利率的原因及合理性;(2)偏光片贴附系列设备销售毛利率低于该类别产品毛利率的原因,是否存在通过租赁收入提前实现销售利润的情形;背光组装系列设备销售毛利率在取得租赁收益后仍取得较高销售毛利率的原因;(3)租赁设备折旧摊销的情况,折旧摊销政策的合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。 2、发行人报告期主营业务收入持续增长,主营业务毛利率较高。请发行人代表说明:(1)双研磨设备和精密毛刷设备2018年新增大批量投产的合理性,上述设备收入的可持续性;(2)微组装设备业务自原关联方效时实业转入发行人后,实现收入及毛利率存在显著变化的原因及合理性;2018年及2019年1-6月,维修及改造收入和毛利大幅度增加的原因及可持续性;(3)主要产品偏光片贴附系列产品在销售单价较2017年度下降明显的情况下,2018年度销售收入及销售毛利增长的原因及合理性;(4)报告期内背光组装系列、全贴合系列和其他类产品毛利率波动较大的原因及合理性;(5)新签订单金额增长率和各期实现业务收入不匹配的原因及合理性,是否存在调节各年度设备验收时点进而调节收入的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。 3、报告期各期末发行人存货金额较大,且发出商品占比较高。请发行人代表:(1)结合发行人收入确认政策,说明报告期各期末发出商品金额及占比较大的原因,与同行业可比公司有无较大差异;(2)说明存货跌价准备计提是否谨慎。请保荐代表人说明核查依据、过程并发表明确核查意见。 4、发行人主营业务为平板显示器件生产设备的研发、生产和销售,平板显示器件生产设备更新迭代较快。请发行人代表说明:(1)发行人所在行业现状及未来发展趋势,发行人主要产品尤其是偏光片贴附设备的市场容量、发行人及主要竞争对手的市场份额;(2)与国内外竞争对手相比较,发行人产品的竞争优势及技术的先进性;(3)针对平板显示器件生产设备更新迭代较快,发行人的应对措施;(4)与主要客户业务是否具备持续性,主要客户及关联方与发行人及其董监高、其他核心人员、实际控制人、发行人主要股东及其关联方是否存在关联关系或其他利益安排。请保荐代表人说明核查依据、过程并发表明确核查意见。

欢迎关注微信公众号:财道211

|